- Telegram закрыл сделку по привлечению капитала через облигации, перевыполнив его.

- Мессенджер получил $1,7 млрд.

- Более половины компания направит на выкуп облигаций от 2021 года, срок погашения по которым наступает в марте 2026 года.

Мессенджер Telegram привлек $1,7 млрд посредством выпуска конвертируемых облигаций сроком на пять лет. Об этом сообщает Bloomberg.

Напомним, информация о том, что Telegram планирует привлечь финансирование, появилась накануне, 28 мая 2025 года. На тот момент речь шла о $1,5 млрд.

Согласно Bloomberg, биржевой тендер был открыт и, судя по всему, закрыт 28 мая с расчетом 5 июня. В рамках оного компания, которая стоит за мессенджером, выпустила конвертируемые облигации с доходностью 9% сроком на пять лет.

В издании отметили, что фирма планирует направить $955 млн для выкупа предыдущих долговых ценных бумаг, срок погашения по которым наступит в 2026 году. Оставшиеся $745 млн пойдут на дальнейшее развитие и масштабирование проекта.

Также в Bloomberg заявили, ссылаясь на свои источники, что инвесторы в облигации получат возможность конвертировать ценные бумаги в акции, если Telegram проведет первичное публичное предложение (IPO). Выкуп будет производиться по ставке в 80% от номинала.

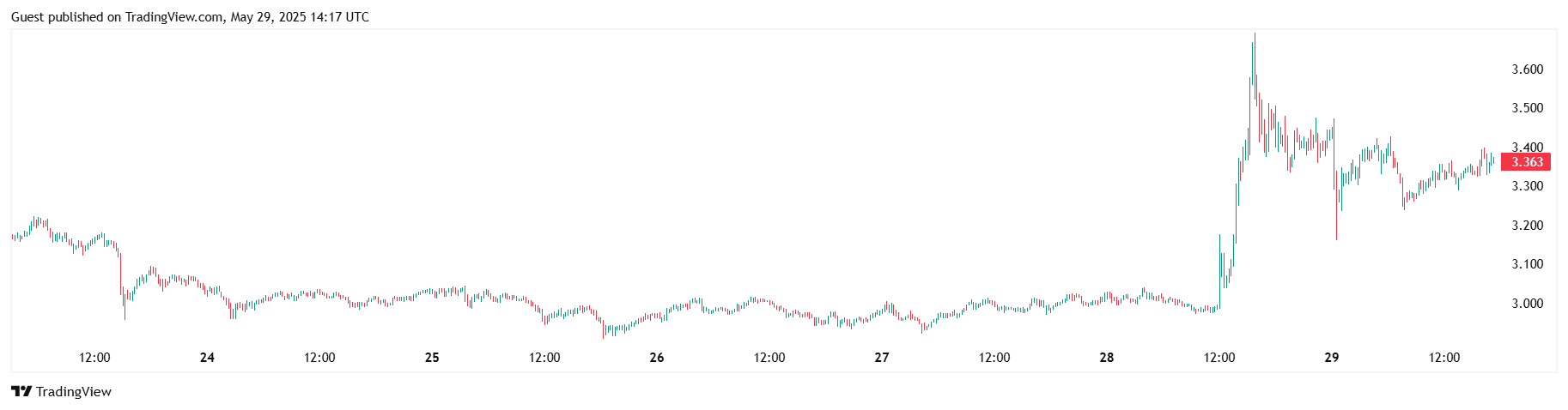

Реакция актива Toncoin (TON) на новость была более сдержанной, чем на первый анонс сделки. Несмотря на это он торгуется с приростом в 1% на суточном графике и в 8,7% — на недельном:

Отметим, в 2021 году Telegram выпустил такие же пятилетние конвертируемые облигации, но со ставкой в 7%. Как раз на их погашение будут направлены $955 млн из нового привлеченного капитала.

В октябре 2023 года появилась информация о том, что Telegram готовится к IPO. В апреле 2024 года Павел Дуров отверг идею проведения публичного размещения акций, по крайней мере в ближайшей перспективе.