По данным аналитиков Coinbase Institutional, во второй половине 2025 года крипторынок будут определять три основных фактора: улучшение макроэкономических условий, рост краткосрочного спроса со стороны компаний и повышение регуляторной определённости.

Эти изменения, по мнению команды Coinbase, могут привести как к росту рынка, так и к структурным сдвигам во всей экосистеме цифровых активов.

Три тренда, которые будут влиять на крипторынок во второй половине 2025

Первым фактором эксперты называют улучшение макроэкономического фона и снижение рисков рецессии.

«Вместо тяжёлой рецессии или стагфляции в этом году нас может ждать лишь умеренное замедление экономики», — говорится в отчёте.

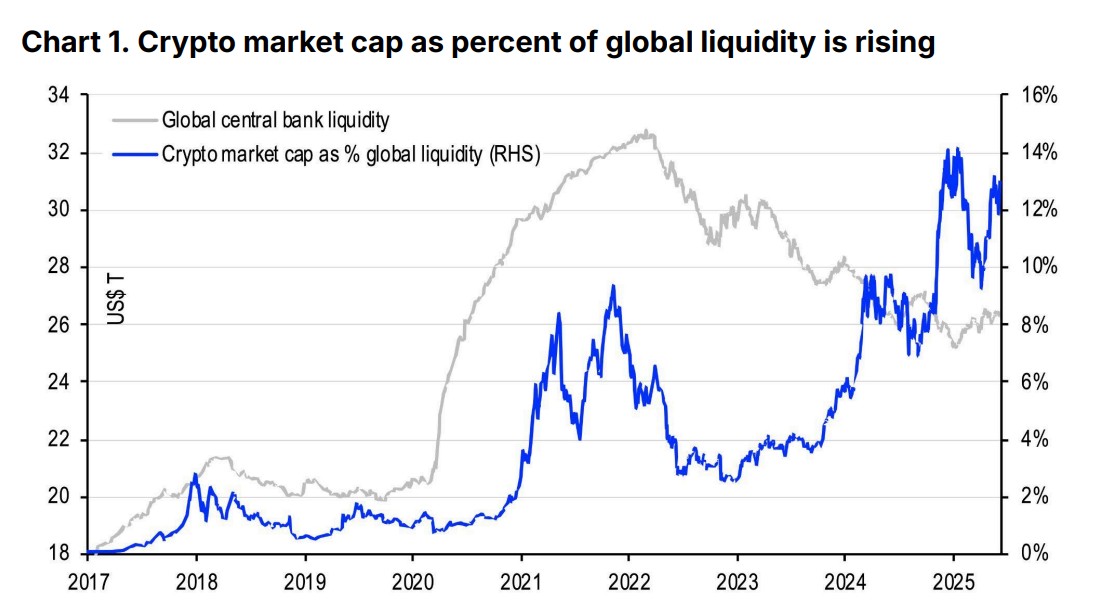

Доля крипторынка в глобальной ликвидности. Источник: Coinbase

Экономика США показывает более уверенные темпы роста, особенно на фоне ожиданий, что ФРС снизит ставку к концу 2025 года.

Вместе с этим увеличивается глобальная ликвидность, растёт денежная масса M2, а балансы центробанков увеличиваются. В Coinbase считают, что в таких условиях маловероятно возвращение к ценам 2024 года. Это только укрепляет восходящий тренд биткоина и поддерживает рост всей капитализации крипторынка. Особенно если инфляция останется под контролем, а фискальная политика — мягкой.

Следующий фактор это спрос со стороны компаний. Крипта для них уже не просто спекуляция, а нормальный инструмент для вложений. Сейчас в руках публичных компаний находится около 820 000 BTC — по оценке Coinbase, это активы 228 фирм. Некоторые из них заходят не только в биткоин, но и в ETH, SOL, XRP.

Читайте также: Конфликт Израиля и Ирана спровоцировал волну ставок на Polymarket — объем превысил $7 млн

Galaxy Digital считает, что около 20 компаний пошли по пути Strategy (ранее MicroStrategy), используя заёмные средства для покупки крипты. Новый подход к бухгалтерии от FASB, где активы можно оценивать по рыночной цене, а не фиксировать убытки, делает участие в крипте для бизнеса более логичным.

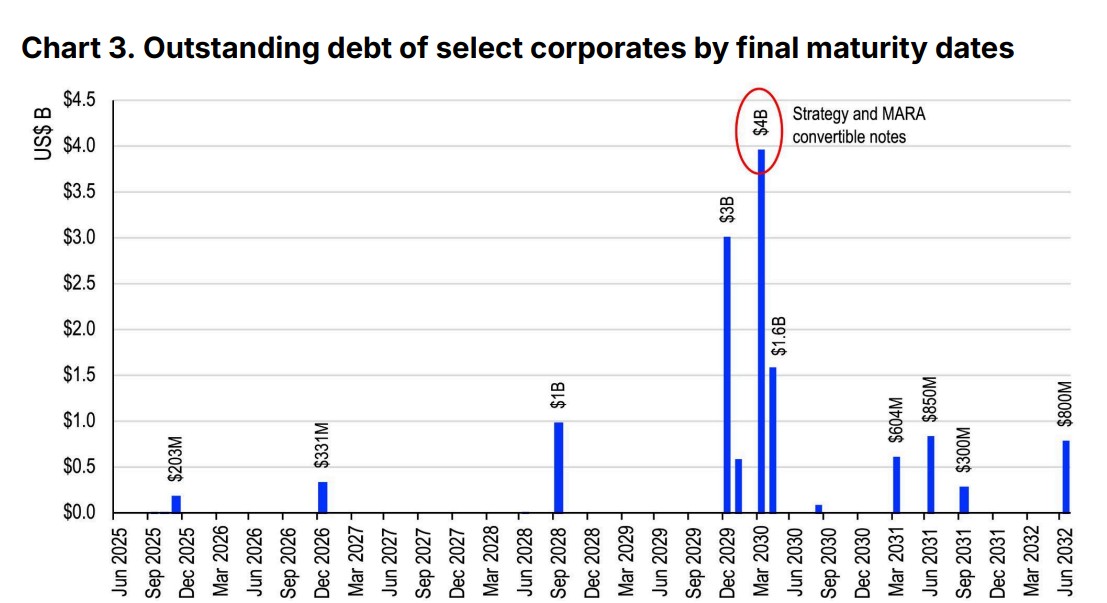

На рынок выходят и так называемые PTCV — публичные компании, скупающие крипту через выпуск акций или конвертируемых облигаций. Модель рабочая, но не без изъянов. Если начнутся сложности с долгами или появится желание зафиксировать прибыль, возможны резкие продажи. А это уже влияет на доверие к рынку.

Краткосрочные риски остаются низкими: большая часть долгов корпораций приходится на 2029–2030 годы. При умеренном соотношении заёмных средств к активам (loan-to-value), крупные компании смогут перекредитоваться без распродажи активов. Это создаёт условия для продолжения накопления крипты во втором полугодии 2025 года.

Сроки погашения долгов крупных компаний. Источник: Coinbase

Третьим важным трендом аналитики называют прогресс в области регулирования. Рынок движется от прежней модели «регулирования через наказания» к более чёткой и понятной системе.

Белый дом и Конгресс США сейчас активно работают над комплексным законодательством. Законы о стейблкоинах, STABLE Act и GENIUS Act, могут стать настоящим прорывом. Они устанавливают требования к резервам, соблюдению норм по борьбе с отмыванием денег и защиту пользователей.

Ожидается, что эти инициативы объединят к августу 2025 года. Также идёт работа над законами, регулирующими структуру крипторынка, такими как CLARITY Act. Этот документ уточняет, какие полномочия будут у CFTC и SEC, и продолжает инициативу FIT21.

coinspot.io

coinspot.io